巴菲特清倉比亞迪,17年3890%收益的傳奇落幕

伯克希爾·哈撒韋公司(Berkshire Hathaway)已經完全退出了對中國電動汽車製造商比亞迪極其有利可圖的股權投資。

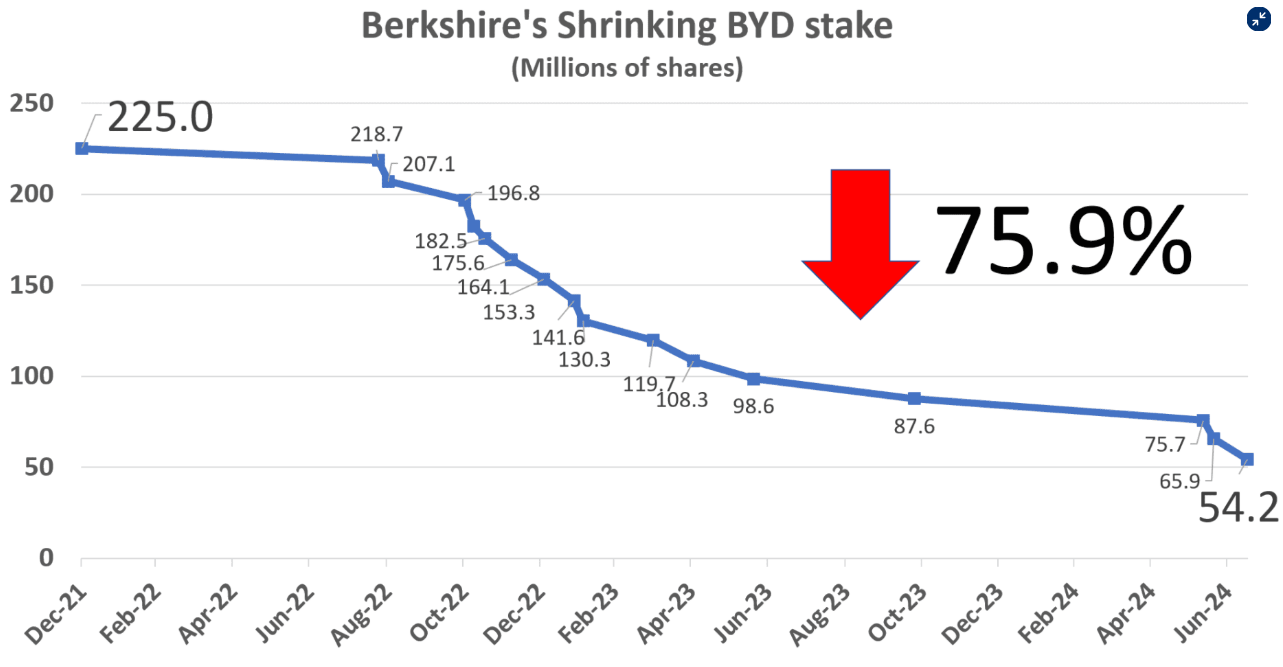

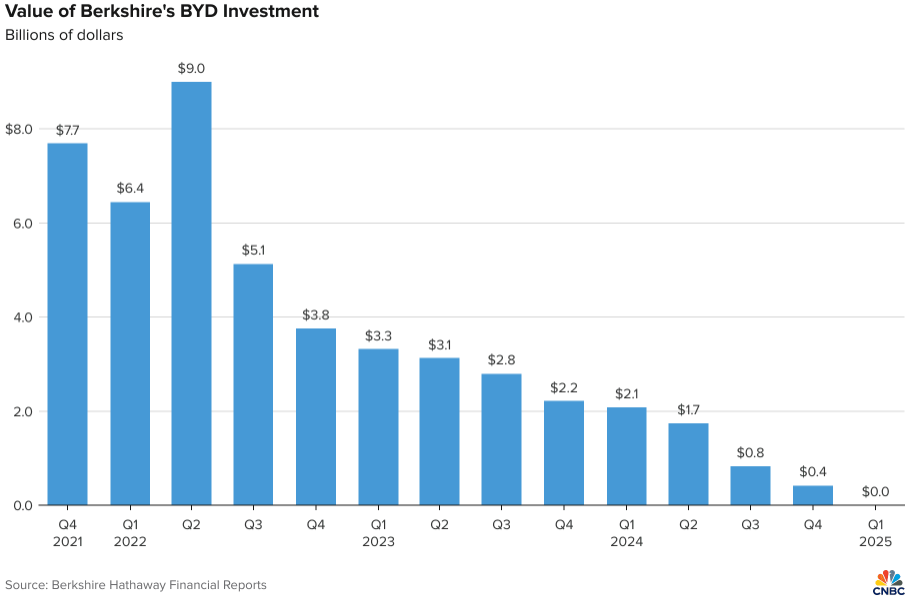

2022年8月,伯克希爾開始減持其於2008年以2.3億美元購入的2.25億股持倉。該持倉價值在當年第二季度猛增41%,達到90億美元。

至去年6月,伯克希爾已售出近76%持股,使其持股比例降至比亞迪流通股的5%以下。跌破該閾值後,根據香港交易所規則,伯克希爾無需再披露後續減持,因此市場僅知其當時持有5400萬股。

然而,一位巴菲特觀察讀者指出,持有這些股份的子公司伯克希爾哈撒韋能源公司(Berkshire Hathaway Energy)在一季度財務申報中,將該投資價值列爲零(截至3月31日)。伯克希爾發言人確認已悉數出售比亞迪持倉。

根據伯克希爾能源公司報告所列投資價值,減持行動在去年持股比例跌破5%後仍在持續。

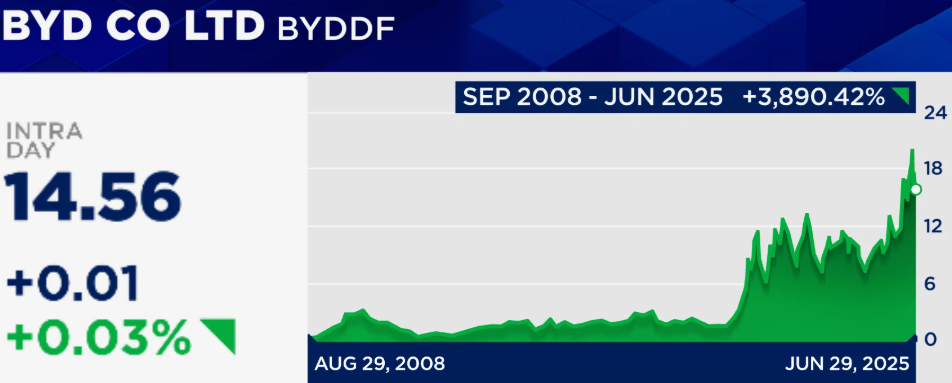

伯克希爾17年前的初始投資是在查理·芒格力薦下完成。在2009年股東大會上,他告訴股東們儘管看似“沃倫和我都瘋了”,但他認爲該公司及其首席執行官王傳福是個“該死的奇蹟”。

這一判斷堪稱神來之筆。在伯克希爾持股期間,比亞迪股價上漲約3890%。

巴菲特未詳細解釋伯克希爾開始減持的原因,但他在2023年告訴CNBC,比亞迪是“非凡公司”,由“非凡人物”運營,但“我們認爲能找到更合意的資金配置方向”。

幾乎同期,伯克希爾出售了幾乎全部臺積電持倉(約40億美元股票),此時距購入僅數月。對此,巴菲特稱,“這是個危險的世界。”

特朗普與巴菲特竟存在某種共識

巴菲特近些年未公開談論其自由派政治觀點,他在2022年告訴股東,有些人會“持續憤怒”並“遷怒於我們的公司”,可能傷害員工和股東。

但可以合理假設,他在多數議題上與特朗普觀點相左。不過他們確實至少在一個問題上存在部分共識:美國企業不應追逐極短期目標。

上週特朗普在Truth Social發文稱,SEC應允許企業每六個月而非當前要求的每三個月報告盈利。“這將節省資金,並讓管理者專注於妥善運營公司,”他寫道。

SEC告訴CNBC正“優先考慮該提案以進一步消除企業不必要的監管負擔”。

以著眼長期決策聞名的巴菲特曾強烈敦促企業停止提供季度每股收益指引。摩根大通CEO傑米·戴蒙2018年聯合撰寫的《華爾街日報》評論文章指出:“根據我們的經驗,季度收益指引往往導致不健康地關注短期利潤,而犧牲長期戰略、增長和可持續性。”

他們表示,當盈利受到無法控制的外部因素影響時,企業會削減具有長期效益的支出來達到或超越自身短期預測。他們認爲“金融市場變得過於關注短期”,而季度指引是“該趨勢的主要推手”。

但存在一個重要區別:巴菲特和戴蒙強調並不反對每季度報告盈利,只是不喜歡企業預測這些盈利數字。

他們表示,公司應該“繼續提供年度和季度報告,回顧實際業績,以便包括股東和其他利益相關者在內的公衆能夠可靠地評估實際進展。”