美政府停擺或至少持續10天?美股不慌:接著奏樂接著舞!

誰還需要一個完全正常運轉的聯邦政府呢?顯然不是美股多頭。在政府停擺進入第二天的週四,三大股指均創歷史最高收盤紀錄。

停擺到底要持續多久纔會引發投資者恐慌?

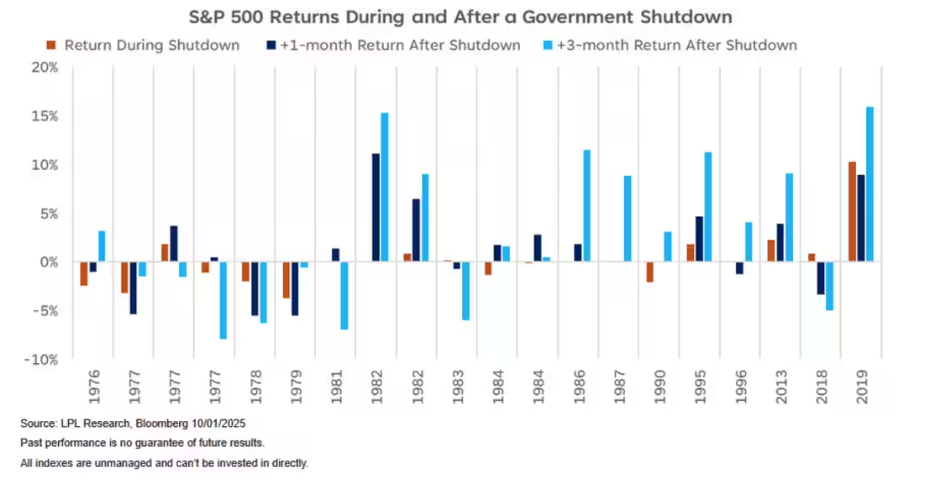

LPL Financial首席技術策略師亞當·特恩奎斯特(Adam Turnquist)在週三的報告中指出,自20世紀70年代中期以來,美國共發生過50次政府停擺,平均持續8天,而股市在停擺後1個月和3個月的平均回報率均爲正值(見下圖)。

特恩奎斯特寫道:“儘管政府停擺給市場帶來了新一層不確定性,但從歷史來看,停擺持續時間較短,因此對經濟的影響微乎其微。投資者通常會忽略與預算相關的干擾,更關注企業盈利、整體經濟趨勢及其他關鍵宏觀經濟因素。”

預測市場顯示,投資者預計此次停擺將持續10天或更長時間。

在Kalshi平臺上,若停擺持續超過10天則觸發兌付的合約交易價格爲63美分,意味著市場認爲該情況發生的概率爲63%;若停擺超過15天則兌付的合約,對應的概率爲40%。

在Polymarket平臺上,類似合約顯示:停擺在10月10日至14日期間結束的概率爲34%,持續超過10月15日的概率爲40%。

B. Riley Financial首席市場策略師阿特·霍根(Art Hogan)在接受採訪時表示:“若停擺時間遠超平均水平,將開始對經濟增長和消費者信心產生顯著影響,而當前消費者信心本就不算高。”

股市走高的另一原因是,投資者進一步消化了美聯儲年底前再降息兩次(每次25個基點)的預期。分析師稱,停擺導致經濟數據“斷供”所引發的不確定性,可能會促使美聯儲推出更多寬鬆政策以防範經濟下行。

根據芝加哥商品交易所(CME)的美聯儲觀察工具(FedWatch Tool),聯邦基金利率期貨交易顯示,市場認爲本月降息25個基點的概率已超過95%(一週前約爲85%),12月再降息25個基點的概率接近86%(一週前約爲60%)。

霍根還指出,若股市在政府停擺開始時就具備上漲動力,通常會繼續走高;而若停擺啓動時市場態勢疲軟,表現則會較差。從當前股指創新高的情況來看,此次停擺開始時,股市無疑正處於上行通道中。

LPL Financial發現,政府停擺期間股市的平均跌幅僅爲1.6%,最嚴重的一次跌幅出現在1979年停擺期間,達6.1%。而在預算法案通過後的1個月和3個月內,標普500指數的平均回報率分別爲1.2%和2.9%。

特恩奎斯特還提到,即便長期停擺也未必意味著市場陷入困境。美國曆史上最長的一次停擺從2018年12月22日持續至2019年1月25日,長達34天,但在此期間標普500指數反而上漲了10%——原因是美聯儲在2019年1月從鷹派貨幣政策立場轉向鴿派。他寫道:“這充分說明,對市場而言,宏觀因素比短期政治動盪更重要。”