摩根大通“逃離”美聯儲,3500億美元猛攻美債!

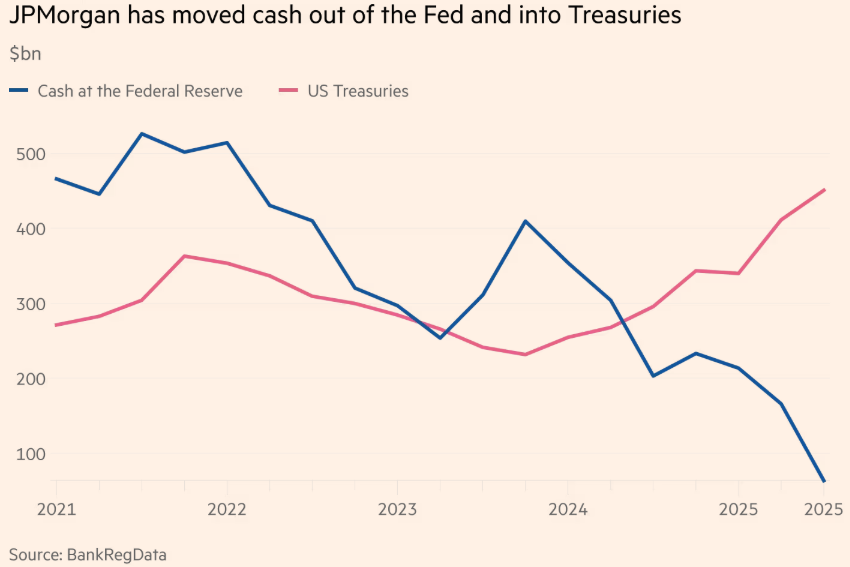

摩根大通自2023年以來,已從其美聯儲賬戶中撤出近3500億美元現金,並將其大部分投入美國政府債券。此舉是該銀行爲抵禦可能侵蝕其利潤的降息威脅而採取的防禦策略。

根據行業數據追蹤機構BankRegData彙編的數據,截至今年第三季度,這家資產規模超過4萬億美元的銀行,其在美聯儲的餘額已從2023年底的4090億美元驟降至僅630億美元。

同期,該銀行將其持有的美國國債規模從2310億美元增加至4500億美元。這一操作使其得以提前鎖定較高收益率,以應對美聯儲降息。

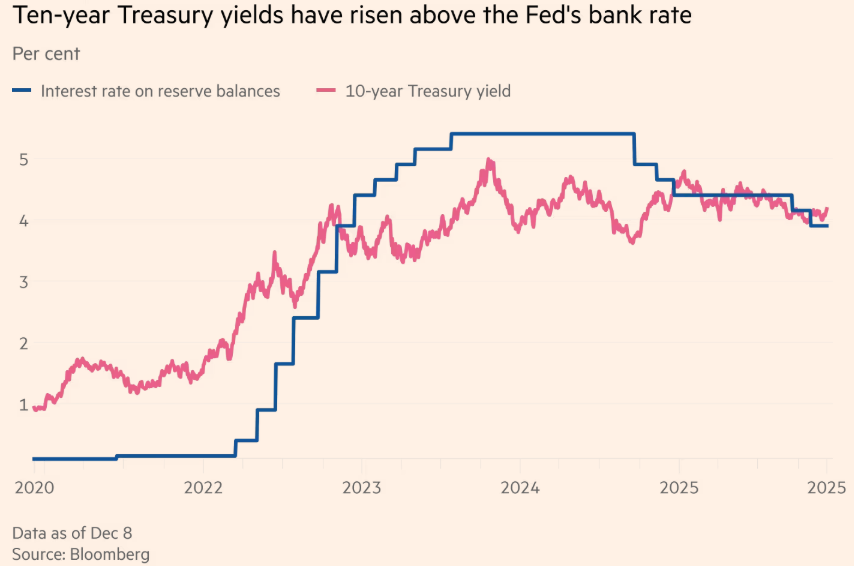

這些資金轉移反映了這家美國最大的銀行如何爲一段輕鬆盈利時期的結束做準備。在那段時期,銀行將現金存放在美聯儲即可獲得報酬,同時卻只需向其多數儲戶支付極低利息。

2022年和2023年初,美聯儲將其基準聯邦基金利率目標區間從接近零的水平迅速提升至5%以上。該央行隨後於2024年末開始下調其目標區間,並已暗示將進一步降息。本月,美聯儲將利率降至三年來的最低水平。

“很明顯,摩根大通正在將資金從美聯儲轉移到國債上,”BankRegData創始人比爾·莫蘭德(Bill Moreland)表示,“利率正在下降,他們這是在搶先行動。”摩根大通拒絕置評。

摩根大通未披露其投資組合中美國國債的期限,也未說明其使用利率互換合約管理風險的程度。在2020年和2021年利率處於低位時,摩根大通避免大量投資長期債券,這與美國銀行等競爭對手不同,後者在2022年利率大幅上升時,其投資遭受了嚴重的賬面損失。彼時,摩根大通穩定的存款基礎使其在美聯儲存放的現金,於高利率期間所獲回報超過了其需支付給儲戶的成本。

在降息前從現金轉向國債的最新操作,有助於鎖定較高的利率,從而限制了利率下降對盈利的衝擊。摩根大通的撤資規模如此之大,以至於抵消了美國其餘4000多家銀行在美聯儲資金進出的總變動。自2023年底以來,各家銀行在美聯儲的存款總額已從1.9萬億美元降至約1.6萬億美元。

自2008年以來,銀行可從存放在美聯儲的現金中獲得利息,這爲美聯儲提供了一個影響金融體系短期利率和流動性的機制。然而,過去兩年利息支付額飆升,2024年作爲準備金利息支付的金額高達1865億美元。

美聯儲對準備金餘額支付利息的做法存在爭議。美國參議院於10月投票否決了一項旨在禁止美聯儲支付此項利息的法案。推動此項變更的參議員蘭德·保羅(Rand Paul)辯稱,美聯儲正在向銀行支付數千億美元,卻讓資金閒置。包括特德·克魯茲(Ted Cruz)和裏克·斯科特(Rick Scott)在內的其他共和黨參議員也表示了反對。

在本月早些時候的一份報告中,保羅聲稱,自2013年以來,美聯儲利息支付的20大接收方已獲得了3050億美元,其中摩根大通在2024年獲得了150億美元,而該行當年的總利潤爲585億美元。