超1000億美元蓄勢待發!美股或迎巨量買盤

一位華爾街策略師週三稱,未來一個月左右可能有大量資金湧入股市。

野村證券(Nomura)跨資產策略師查理·麥克埃利戈特(Charlie McElligott)在與《市場觀察》分享的報告中表示,其追蹤波動控制基金(Volatility-control funds)預期資金流入的模型顯示,這些投資者可能在未來一個月內向股市注入超1000億美元。

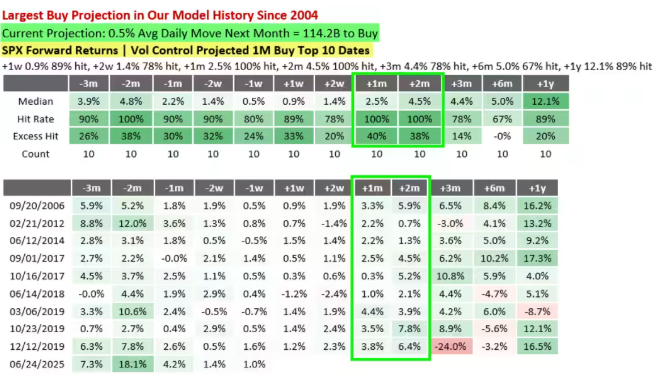

麥克埃利戈特稱,這是該模型自2004年啓用以來的最高預測值。週三標普500指數逼近2月以來的首個歷史收盤新高。

波動控制基金屬於系統性基金的分支,這類基金通常使用算法和預設參數決策,而非依賴人工判斷,且多運用槓桿並頻繁調整市場敞口。麥克埃利戈特模型追蹤的基金常將已實現波動率(用於衡量股票在給定時期內的實際波動程度)作爲核心指標,決定其在股市的配置規模。值得注意的是,其敞口未必直接購買股票——許多基金主要在衍生品市場交易期權和期貨合約。

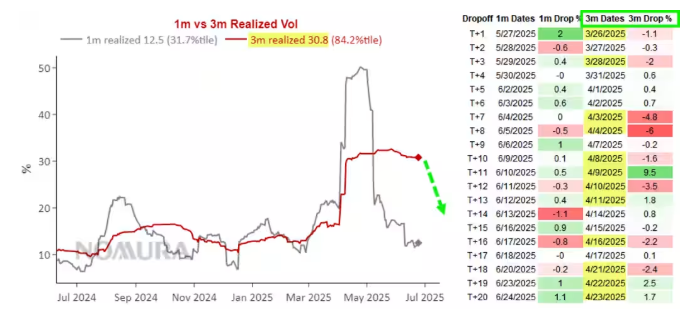

他指出,模型預測主要受三個月已實現波動率即將下降驅動。3月末至4月初股市暴跌時,已實現波動率飆升,但隨著劇烈波動消退,系統性基金的風險管理人可能很快允許其重新增加敞口。過去六週市場看似恢復平靜,也強化了“安全重返市場”的認知。

麥克埃利戈特告訴《市場觀察》,模型可能低估了系統性基金的規模。由於多數採用該策略的是對沖基金,因此難以準確評估可配置資金量。但歷史上,當模型預示系統性交易員可能大舉買入時,股市往往在未來1-2個月錄得強勁回報,且超額收益顯著(如下圖所示)。

自4月以來美股顯著反彈,道瓊斯市場數據顯示,標普500指數若再創歷史新高,可能成爲史上最快反彈。週二納斯達克100指數錄得2月以來首個歷史收盤新高,科技股是近期市場上漲的主要動力。

但麥克埃利戈特警告狂歡難持續:這類資金穩定性差,其湧入可能催生新一輪拋售。若波動率再次抬頭,可能引發類似8月的劇烈拋售——當時日元套利交易平倉引發全球股市下跌。期權交易商爲對沖敞口也可能加劇拋壓。