美財政部搞“影子QE”,美聯儲獨立性遭70年來重大危機!

彭博宏觀策略師Simon White表示,美國財政部傾向於在美債收益率曲線的短端增加融資,這將進一步損害美聯儲的獨立性,並逐漸讓貨幣政策實質上落入財政掌控之中。美元將成爲犧牲品,而美債收益率曲線將變得更加陡峭。

權力祭壇上的犧牲已然開始。美國財政部長貝森特雖曾抨擊前任依靠短期票據填補赤字,但本週他明確表態傾向於通過短期債務增加融資——這實質上是一種類似量化寬鬆的財政政策。

儘管這對財政部和市場而言合乎邏輯,但對美聯儲卻絕對不利。美聯儲可能很快發現,其獨立性在實踐中已遭到嚴重削弱。財政部進一步向短期票據傾斜的發行策略將導致:

推動風險資產進一步偏離長期公允價值

造成結構性通脹上升

使美債收益率曲線陡峭化,抬升長期融資成本

削弱美元地位

增加政府對通脹的敏感性

嚴重限制美聯儲抑制通脹的貨幣政策自由度——即財政政策主導

其中最後一點影響最爲深遠。美聯儲的實際獨立性已被侵蝕多年,但短期票據發行激增將進一步剝奪美聯儲自由制定政策的能力。結合美國總統更強勢的干預,美聯儲可能面臨70多年前《財政部-美聯儲協議》以來最嚴重的附屬化危機——該協議曾奠定現代美聯儲獨立性的基石。

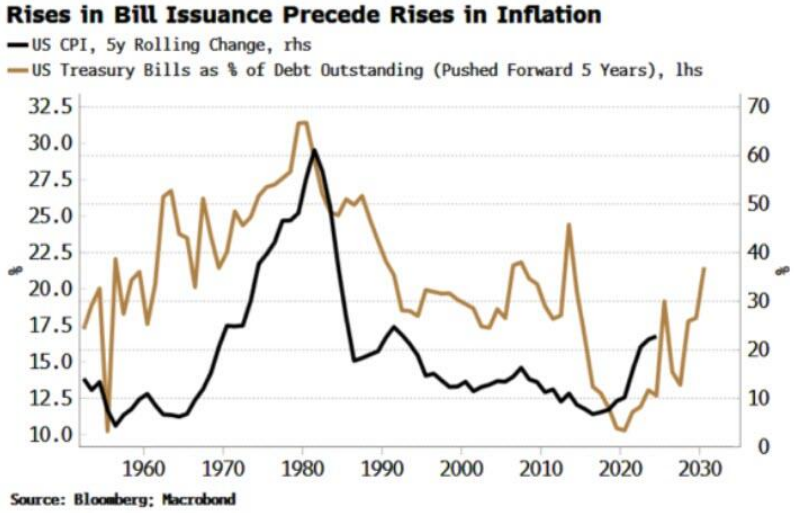

通脹時代已不可避免。更多短期國債發行可能導致CPI結構性上升。短期票據作爲一年期內的債務工具,比長期債券更具“貨幣屬性”。下圖揭示了關鍵規律:

上圖表明:短期票據佔未償債務比例的變化,在歷史上總是領先於通脹的長期升降——這更可能是因果關係而非單純相關性

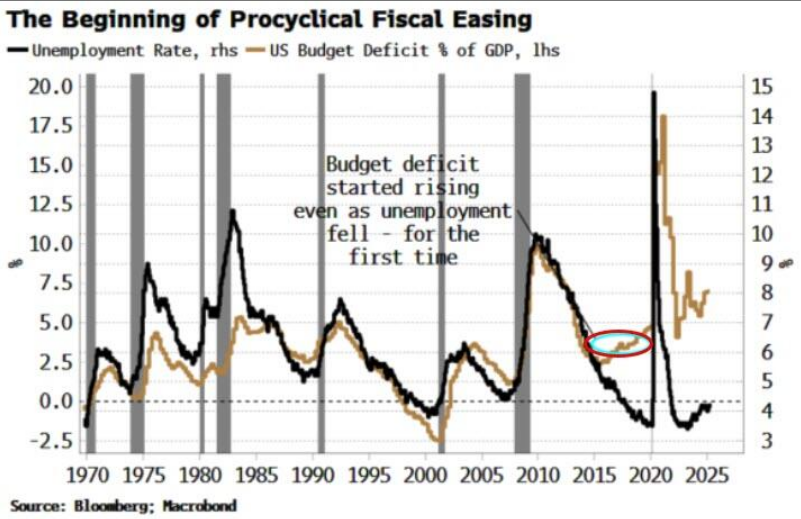

本十年初的通脹抬頭,早在2010年代中期短期票據發行增加時就已埋下伏筆。那是美國財政赤字首次出現順週期增長的轉折點,自此財政遊戲規則徹底改變。

更深層的影響在於:隨著近年回購交易的爆炸式增長,短期票據發行將把風險資產推向更高水平。得益於更高效的清算、連續的抵押品估值機制和更深度的流動性,回購工具已具備更強貨幣屬性。國債不再閒置於資產負債表,而是通過回購轉化爲準貨幣,用於增加槓桿並助推資產價格通脹。更多短期票據意味著更多類貨幣工具,以及更大的價格上漲空間。

貝森特的前任耶倫在2023年曾通過大規模發行短期票據取得成功。但當前股市已處歷史高位、持倉極度飽和、估值接近頂峯,這種“糖分刺激”的效力恐難持續。

爲何短期票據具備魔力?首先,與長期國債不同,它們在回購交易中常享受零折扣,允許更高槓桿。其次,它們並非債券——下圖顯示當年度淨債券發行量相對財政赤字過高時,股市往往遭遇災難(如2022年熊市)。當時耶倫通過釋放海量短期票據,讓貨幣市場基金動用美聯儲逆回購工具購買債務,才挽救股市。

上圖表明:美聯儲準備金增長與短期票據發行呈正相關,而與債券發行呈負相關

在後金融危機時代的量化寬鬆/緊縮週期中,關鍵不僅是準備金流通速度,更是其規模本身。簡言之,更多長期債務發行會導致流動性緊縮,而短期票據發行則增加流動性。

對美聯儲而言,資產與消費通脹攀升疊加短期債務激增是致命組合。正常情況下,高通脹與非理性繁榮會引發美聯儲緊縮,但短期債務堆積將迫使加息立即轉化爲財政緊縮(政府借貸成本上升)。最終美聯儲或財政部必須逆轉寬鬆政策——無論哪種選擇,通脹都將獲勝。

隨著未償短期票據增加,美聯儲加息能力將受制於財政,越來越難以履行全部職責。政府鉅額赤字及其發行計劃將實質上主導貨幣政策,形成完全的財政主導。市場習以爲常的貨幣獨立性將名存實亡——甚至在下任可能極度親白宮鴿派立場的美聯儲主席上任前就已如此。

美元終將受傷,美債收益率曲線也將上升——債務加權平均期限的縮短往往是曲線陡峭化的先兆。當平均融資成本攀升時,量化寬鬆、美債收益率曲線控制與金融抑制更可能被用來人爲壓制長期美債收益率。

若通脹高企且政府意外控制住基本赤字,債務/GDP比率或能下降。對財政部或許是勝利,但對美聯儲而言,用艱難贏得的獨立性換來的,註定是徹骨灼痛的失敗。