“去美元化”持續加速?德銀:到2030年央行或大量持有黃金和

德意志銀行表示,得益於機構認可度提升及美元走弱,到2030年,各國央行可能會持有大量比特幣與黃金。

這家德國跨國投資銀行駐倫敦的高級經濟學家瑪麗昂·拉布爾(Marion Laboure)與分析師卡米拉·西亞松(Camilla Siazon)在近期報告中指出,對央行而言,配置比特幣可能會成爲一種全新的、現代化的“金融安全基石”,就如同20世紀黃金所扮演的角色。

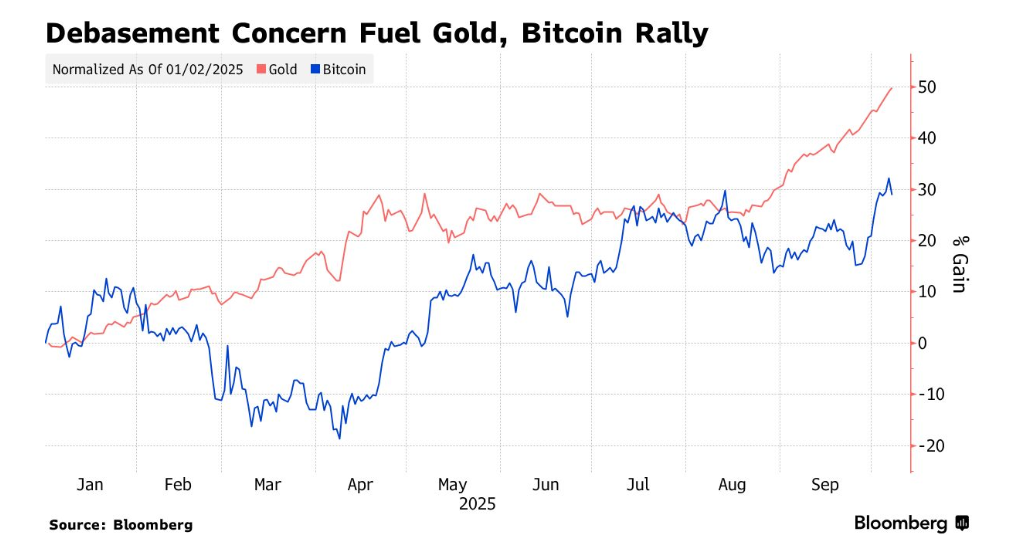

兩人開展這項研究之際,比特幣與黃金的需求均創下歷史新高——受美國關稅引發的不確定性及地緣政治風險影響,投資者正通過這兩種資產對沖通脹,併爲“傳統法定貨幣作用減弱的未來”做準備。

長期以來,黃金被支持者視爲避險資產,如今一度突破每盎司4000美元關口;而比特幣的交易價格也在本週早些時候創下每枚12.6萬美元以上的歷史高點。研究人員表示,儘管黃金成爲央行儲備核心資產的過程並非一帆風順,但2008年金融危機後,央行資產負債表中黃金的需求開始顯著上升。

拉布爾在報告中寫道,機構投資者的這種“避險行爲”促使央行在2010年成爲黃金淨買家。如今,受貿易不確定性加劇與市場波動影響,“黃金迴歸”——她舉例稱,全球央行儲備中的黃金持有量已超過3.6萬噸,這便是跡象之一。

德意志銀行分析師指出,黃金的漲勢主要由“去美元化”(即對美元的依賴度下降)推動,而這一趨勢也對比特幣起到了支撐作用。

拉布爾寫道:“美元在全球外匯儲備中的佔比已從2000年的60%降至2025年的41%。”這一下降趨勢推動黃金ETF與比特幣ETF迎來創紀錄資金流入——今年6月,兩類ETF的淨流入總額分別達到50億美元與47億美元。

拉布爾表示:“20世紀市場對黃金的態度,與如今政策制定者對比特幣的討論存在明顯相似之處。”她認爲,比特幣作爲另一種表現創紀錄的資產,正受到越來越多關注,儘管爭議仍大,但已成爲潛在的儲備資產選項。

並非所有觀察人士都認同這一觀點。摩根大通分析師在近期報告中稱,穩定幣(一種通常與其他資產掛鉤的去中心化數字貨幣)可能會爲美元開闢新的需求空間。儘管這取決於海外投資規模,但摩根大通分析師估算,到2027年,穩定幣市場的增長可能會爲美元帶來1.4萬億美元的額外需求。這一觀點對德意志銀行“黃金與比特幣成爲戰略儲備資產”的預測提出了質疑。

拉布爾強調:“比特幣與黃金都不會完全取代美元。”她在報告中指出,在央行儲備策略框架下,數字資產應始終作爲各國法定貨幣的“補充”。此外,美國、中國等國市場波動性下降及監管支持力度加大,也向整體市場釋放了信心增強的信號。