特朗普換個人就能猛降息嗎?市場殘酷回應:不能!

金融評論家們似乎深信,新任美聯儲主席將是一位超級鴿派的特朗普忠實擁躉,意在不考慮經濟基本面情況下一味大幅降息。然而,市場並不買賬。

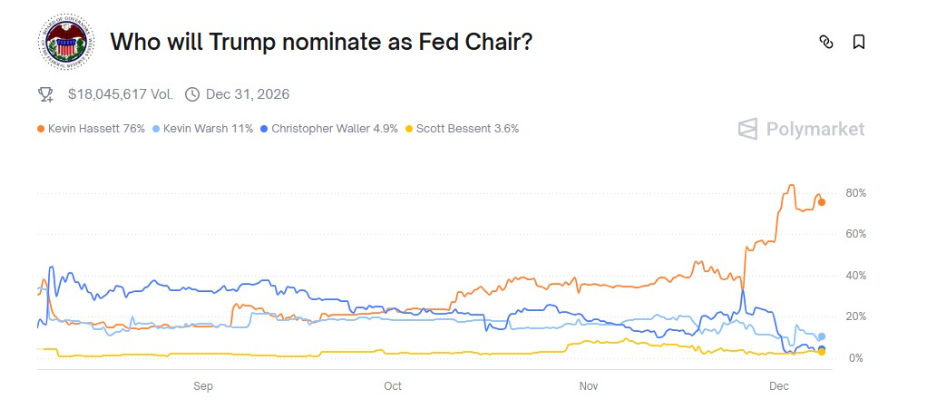

鮑威爾的美聯儲主席八年任期將於明年五月結束,市場普遍預期他將被特朗普的首席經濟顧問凱文·哈塞特取代。特朗普上週也暗示了這一點,稱他將人選名單縮小至一人,隨後在白宮的一場活動中介紹哈塞特爲“潛在的美聯儲主席”。

哈塞特無疑是特朗普的忠誠支持者。但市場價格清楚地表明,交易員並不認爲由哈塞特領導的美聯儲會像特朗普所暗示的那樣大幅放鬆貨幣政策。

事實上,根據利率期貨市場的定價,到明年年底,市場預期中的寬鬆幅度勉強只有75個基點。這僅僅是三次25個基點的降息——很可能其中兩次會在鮑威爾離任前進行,在2026年下半年新主席上任後僅有一次。

寬鬆的財政可能束縛美聯儲的手腳

對此可以有兩種解讀。

要麼是市場低估了明年下半年進一步寬鬆的風險,這意味著風險資產目前也被低估了;要麼是期貨市場判斷正確,即美聯儲明年不會表現得特別鴿派,從而限制了政策推動股市上行和美元下行的空間。

綜合考慮所有因素,後一種情況看起來更有可能。近期路透社一項調查的共識中值預測顯示,標普500指數明年年底目標爲7490點,僅比上週五收盤價上漲9%。

考慮到新任美聯儲主席即將繼承的政策遺產,市場預期2026年美聯儲降息幅度有限是合理的。

誠然,美國勞動力市場已經走弱,但通脹率高於美聯儲2%目標已近五年,且仍在持續。

如果市場的預期正確,新任主席上任時,美聯儲已經將政策利率下調了100個基點:今年早些時候兩次降息,本週晚些時候一次,以及明年上半年一次。而這還是在2024年9月至12月間100個基點降息的基礎上。

這將使聯邦基金利率目標區間降至3.25%-3.50%,單看這一數字,幾乎沒有觀察家會認爲它是緊縮性的。但問題的實質遠不止如此。由於通脹率屆時仍將徘徊在3%左右,新主席接手時,實際利率可能接近於零——這意味著貨幣政策環境其實已非常寬鬆。

更重要的是,明年將有一波財政刺激以“大而美法案”減稅的形式到來,並且每個家庭可能獲得由關稅收入資助的2000美元刺激支票。

在這樣的環境下,貨幣政策實際上還能寬鬆多少?

爲歷史性分歧做好準備

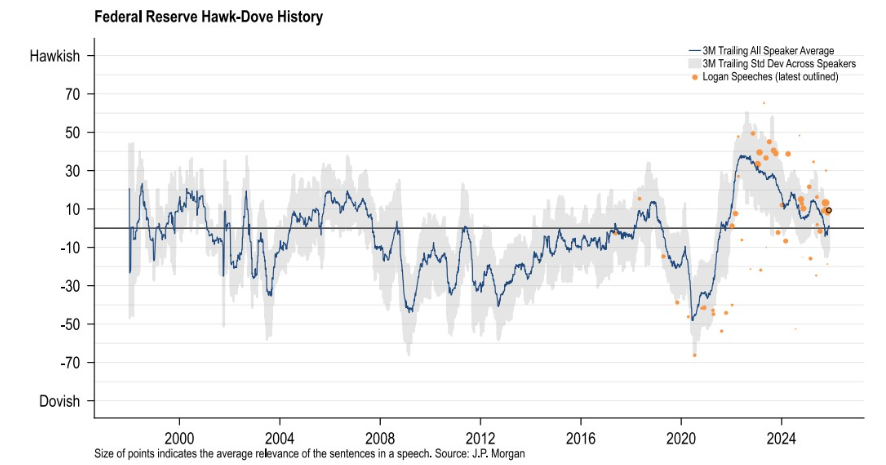

鮑威爾的繼任者還將面臨一項艱鉅任務:在可能是史上最爲兩極分化的聯邦公開市場委員會(FOMC)中達成共識。而這種分歧明年可能會更加固化。

儘管新任美聯儲主席幾乎肯定會將FOMC的立場導向鴿派方向,但也將面臨一股對立力量。克利夫蘭聯儲主席哈瑪克和達拉斯聯儲主席洛根(兩人可以說是19位FOMC成員中最爲鷹派的)都將在2026年成爲投票委員。

當然,FOMC內部出現不同意見並不罕見。在鮑威爾主持的政策會議中,大約每五次就有一次出現異議。根據聖路易斯聯儲的數據庫,在其前任耶倫主持的會議中,有近半數出現過異議,而在伯南克主持的會議中,這一比例超過60%。

但這些異議大多是單一票數。而10月份降息25個基點的決定,是自1990年以來僅第三次出現既有贊成收緊政策、也有贊成進一步寬鬆政策的異議。並且,今年的異議數量已經比過去三十年任何時候都要多。

因此,現在可能出現7比5的投票結果,這更令人聯想到英國央行的政策決策。這樣的分歧將使任何議程的推動都變得極具挑戰性——無論新任美聯儲主席多麼努力嘗試。

以上內容來自路透專欄財經記者Jamie McGeever