歐洲養老金狂拋美元,期權市場卻押注拋售潮將暫告一段落

據法國巴黎銀行(BNP Paribas)策略師稱,歐洲養老基金已開始增加外匯對沖,這一趨勢持續將導致大量美元拋售。

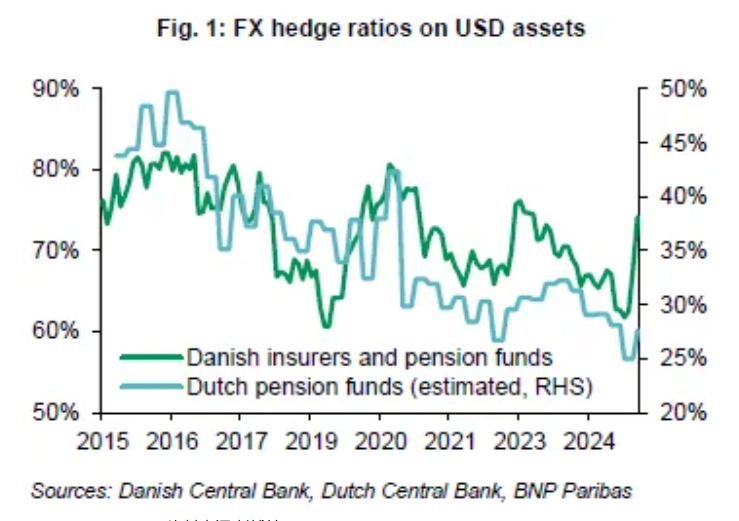

該行分析顯示,僅在荷蘭和丹麥——歐洲私人養老金規模最大的兩個國家,基金經理已將未對沖美元敞口占總資產的比例從去年的23%降至4月的20%。策略師稱,若進一步降至15%,將意味著再拋售2170億美元。

市場參與者正密切監控外匯對沖的趨勢,以判斷美元下跌空間。美元跌至三年多低位加劇了美國以外資產管理人未對沖美股投資的損失。

“歐元區投資者已開始減少美元敞口,”亞歷克斯·傑科夫(Alex Jekov)領導的策略師團隊週四在報告中寫道,建議投資者押注歐元兌美元漲向1.20,“我們仍認爲美元走弱主要受更高對沖比率驅動,而非對美國資產的主動拋售。”

策略師稱,丹麥養老基金自年初以來已減少370億美元的美元敞口,3月和4月在歐元上漲時首次成爲該貨幣的大買家,4月美元對沖比率創紀錄升至74.2%。

傑科夫補充道,荷蘭基金第一季度未對沖美元敞口減少約500億美元,表明甚至在特朗普4月推出關稅政策前,尋求保護的意願就已高漲。

對美元資產的對沖是一種全球關注的趨勢。儘管丹麥養老和壽險基金對沖比率往往高於同行,但其他國家的許多公司對貨幣波動的保護水平仍處於歷史低位。德意志銀行指出,瑞士、日本和澳大利亞尤其如此。

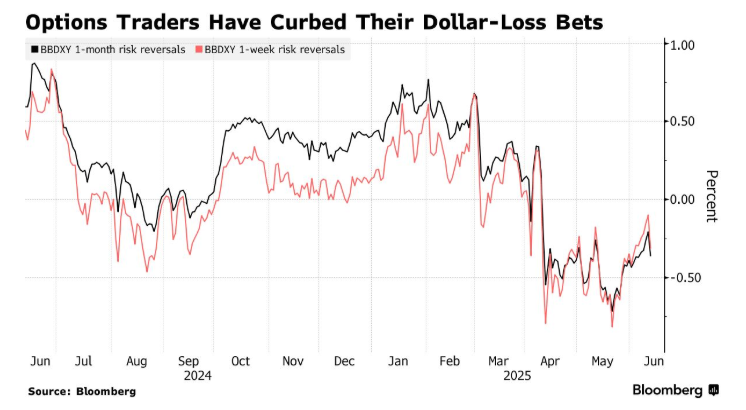

儘管美元處於三年低位,但期權交易員押注這一全球儲備貨幣的瘋狂拋售潮將在未來幾周內逐漸消退。

美元已連續五個月走弱,上個月一項悲觀指標觸及極端水平。如今,距離美聯儲下一次利率決議僅剩六天,期權市場暗示美元將進入相對平靜期。

衡量彭博美元現貨指數看漲與看跌期權價差的一週和一個月風險逆轉指標,週三收於兩個多月來最低的看跌水平。

這種積極情緒在週四並未立即顯現,當日美元指數跌至2022年4月以來新低,因美國生產者價格通脹和勞動力市場溫和降溫。資深交易員布倫特·唐納利(Brent Donnelly)認爲,這預示著至少在下一輪數據公佈前,美元將獲得喘息之機。

“看空者需再等一個月,才能看到現實世界出現預期中的悲觀景象,”Spectra FX Solutions LLC總裁唐納利稱,“6月數據可能仍然表現良好。”

美元成爲關稅焦慮引發“拋售美國”交易的主要受害者,今年以來已下跌超8%。一週期和一月期風險逆轉指標顯示,未來仍有波動——只是不會達到4月和5月的極端水平。

期權市場中,交易員仍爲看空美元的看跌期權支付更高溢價,但看跌期權較看漲期權的溢價近幾周已大幅收窄。

面對特朗普的關稅政策,美國經濟展現出韌性。上週的非農就業數據及本週的CPI和PPI均證實,美國增長和物價動能正持續有序放緩。這解釋了爲何交易員從過去兩個月極端看空美元的情緒中撤退。

近幾個月外匯市場波動率的緩解,可能也在抑制負面情緒方面發揮了作用。

儘管拋售步伐可能略有放緩,但美元走弱仍是華爾街的共識,且是最小阻力路徑。期權和遠期合約均指向2025年剩餘時間美元進一步下跌,不過彭博彙編的數據顯示,共識預測認爲未來六個月美元基本持平。

“這不僅是美元走弱,更是(對美國的)信心侵蝕,”芝加哥Karobaar Capital首席投資官哈里斯·胡爾希德(Haris Khurshid)表示,“關稅威脅、數據走軟及財政噪音上升的組合,正迫使宏觀重置。外匯市場開始將美國視爲新興市場:高風險、高噪音且無明確錨點。”