解碼特朗普的美聯儲主席提名人:從“鷹派老兵”到“降息旗手”的

很少有人認爲美聯儲是一個無所不能的機構。但凱文·沃什在2006年首次參加美聯儲會議時,確實成功說服了一位同僚在會上高歌一曲。在此後的歲月裏,沃什大多在反覆強調一個一貫的主題:通脹是危險的,貨幣政策常常過度刺激,而美聯儲的債券購買計劃是美國許多經濟困境的根源。

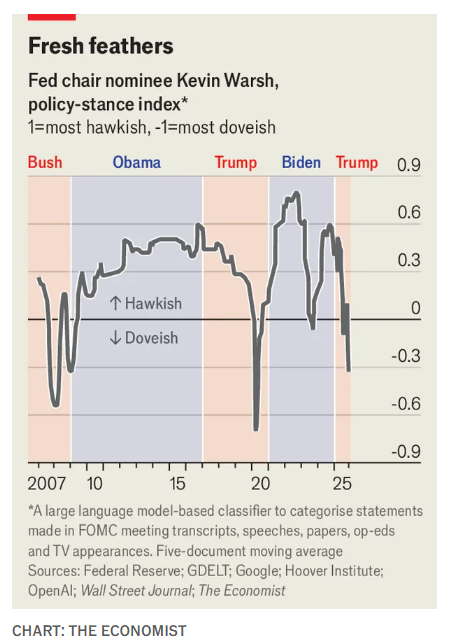

近來,沃什的論調已經改變。昔日的通脹鷹派似乎已經換上了新的羽毛。這種轉變幫助他獲得了特朗普的青睞,而後者正迫切希望降低利率。在當了多年的異議者之後,沃什即將執掌世界上最重要的央行。他呼籲的不僅是“制度變革”。這究竟意味著什麼看起來還很模糊,但沃什20多年來批評美聯儲的記錄,爲美國乃至世界應該對“沃什經濟學”抱有何種期望提供了線索。

從任何央行行長的核心工作開始:引導利率。根據法律,美聯儲遵循“雙重使命”:在低通脹和健康的就業市場之間取得平衡。在沃什職業生涯的大部分時間裏,他一直堅定地認爲通脹是第一位的。“如果價格穩定被揮霍,金融穩定就會面臨風險。如果金融穩定喪失,經濟就會受到威脅,社會契約就會受到挑戰,”他在2021年寫道。

因此,沃什通常站在主張強力壓制通脹的鷹派一邊。《經濟學人》使用人工智能模型,將他近200次演講、電視露面和研究論文置於“鷹派-鴿派”光譜上進行定位。在今年之前,他唯一轉向鴿派立場的時期都是在嚴重的危機期間:2007-09年的全球金融危機、新冠疫情以及2023年硅谷銀行的倒閉。這種情況一直持續到特朗普贏得第二個任期。自那以後,他開始反覆、強硬地呼籲降息,這與他年輕時的立場大相徑庭。

是什麼改變了?是人工智能帶來的迫在眉睫的生產力繁榮,以及特朗普放鬆監管的熱情。沃什認爲,這些因素將抑制通脹。他擔心高利率可能會扼殺由此帶來的增長。然而,即使生產力如他所預測的那樣激增(這一點並不確定),這個論點也是有缺陷的。儘管更高的生產力可以讓經濟在不推高價格的情況下更快增長,但一旦通脹確實抬頭——而目前通脹仍高於美聯儲2%的目標,就需要提高利率來抑制需求。其次,生產率的提高通常會帶動更高的投資,從而提高“中性利率”——即理論上美聯儲政策既不寬鬆也不緊縮的水平。在這個基準利率上升時降息,可能會過度刺激經濟,助長通脹。

如果說沃什在利率問題上搖擺不定,那麼他在美國貨幣政策的主要癥結上——美聯儲膨脹至數萬億美元的資產負債表,則一直立場堅定。關於量化寬鬆(即用新印製的貨幣購買債券的金融術語)的傳統辯論,往往集中在其影響很小還是根本沒有影響上。沃什因把下面這些“罪行”歸咎於量化寬鬆的廣泛而引人注目:政府揮霍、資本錯配、不平等加劇、美聯儲獨立性下降、銀行體系更加脆弱以及生產力下滑。這些指控中,有一些是可信的,另一些則不那麼可信。但所有這些指控都顯得言過其實。

爲了減少他認爲量化寬鬆給經濟留下的印記,沃什希望縮減美聯儲的資產負債表。這與美聯儲最近決定結束量化緊縮(通過讓持有債券到期來縮減資產負債表)的做法背道而馳。如果沃什開始拋售債券,其直接效應將是壓低債券價格並推高收益率。這些收益率決定了經濟中的關鍵利率,包括抵押貸款利率。沃什的計劃是通過降低短期利率來抵消這些上升。結果將是收益率曲線變陡,因爲長期借貸成本與短期借貸成本之間的利差會擴大。找到恰當的平衡將是一場微妙的舞蹈,尤其是因爲美聯儲購債對債券收益率的影響是不確定的。

即使他成功了,另一個問題也會出現。美聯儲持有的債券對應的是銀行的準備金,而銀行準備金正是美聯儲當初爲了購買債券而發行的。自金融危機以來,這些準備金已成爲設定利率的主要工具。如果留存的準備金太少,銀行間隔夜拆借市場可能會陷入混亂,重演2019年“回購”流動性危機的更大規模版本。

再看看沃什提出的“制度變革”中最直接的一個維度:重塑美聯儲本身。美聯儲近年來犯了錯誤——它對疫情後通脹的飆升措手不及。沃什的一些批評是合理的,例如認爲央行應避開氣候變化和種族正義等政治化領域。

但其他一些則值得商榷。沃什指責美聯儲總體上過於依賴數據,特別是過於依賴過時的政府統計數據。但如果沒有可信的數據來追蹤經濟,剩下的就只有對未來生產力繁榮等類似猜測的不可證僞的臆想。而他推崇的私營數據提供商要想取代官方數據,還有很長的路要走。只要看看股市就知道了,市場仍然會因爲就業或通脹數據的發佈而大漲或大跌。

作爲美聯儲主席,沃什需要取悅三個對象:特朗普、金融市場以及他在美聯儲的利率制定同僚們——一個技術官僚羣體,他需要他們的投票才能做成任何事。特朗普極度渴望更低的利率;市場對美國資產的擔憂日益加劇;而他在美聯儲的同僚們如果認爲他過於政治化,將會阻礙他的任期。

要想讓所有人都鼓掌,沃什先生需要上演一場畢生最精彩的表演。