美元已見底?渣打援引三大理由有力論證牛市情景!

美元上週創下兩個月來最佳單週表現——許多人可能認爲,這只是美元長期下跌過程中的短期反彈,尤其是在美國利率即將下調的背景下。但這一“光環褪色”的貨幣,其看漲邏輯卻出人意料地具有說服力。

過去一週的美元上漲在很大程度上是日本政局變動引發日元大幅貶值的結果。若剔除這一因素,美元的低迷前景並未得到明顯改善。

美聯儲正在降息,而全球多數央行已停止寬鬆政策。關鍵在於,特朗普與財政部長貝森特已將“美元走弱”列爲經濟戰略核心——旨在提振美國出口、縮小貿易逆差、重振美國製造業基礎。

再疊加“去美元化”敘事(即全球爲應對特朗普頗具爭議的政策議程,減少對美元資產的持有),人們或許會疑惑:美元的看漲理由究竟何在?

渣打銀行G10外匯研究主管史蒂文·英格蘭德(Steven Englander)及其團隊,是少數認爲“美元已見底”的分析師。他們預測,歐元兌美元匯率將在年內從當前的1.16跌至1.12。

他們的核心觀點基於三個相互關聯的前提:美國生產率增長將保持強勁、美國將維持在全球人工智能領域的領先地位,以及美國實際利率將保持相對高位。

這一論證頗具說服力。

三大理由

首先來看生產率。

長期以來,美國經濟的活力與靈活性使其在生產率方面保持對多數國家的優勢,目前有跡象顯示這一優勢可能進一步擴大。

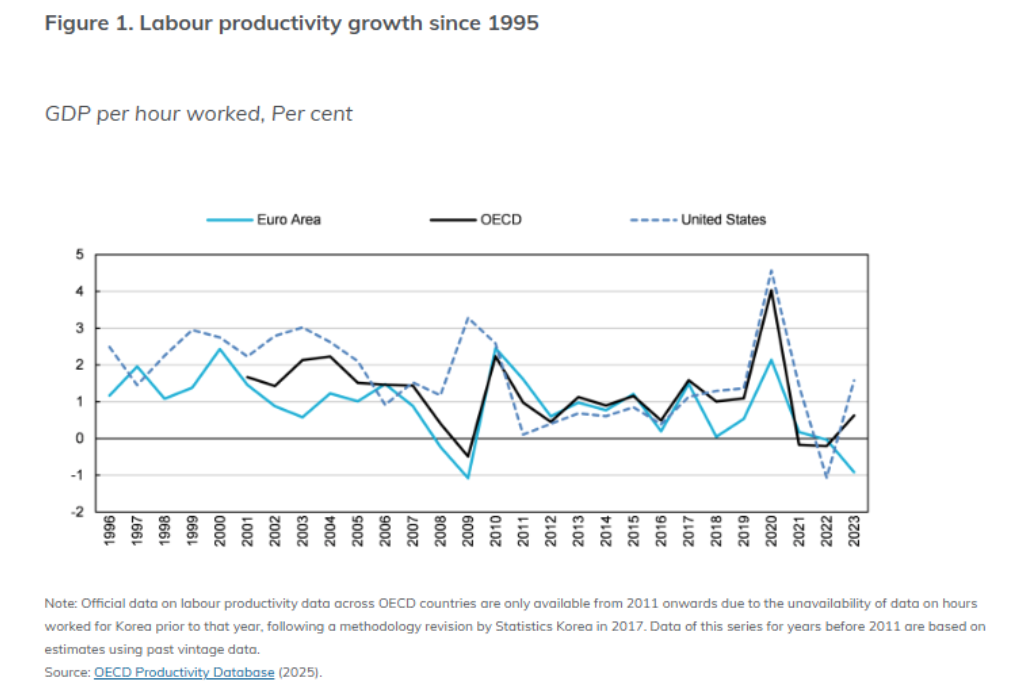

根據經濟合作與發展組織(OECD)最新數據,2023年美國生產率增長1.6%,遠高於OECD 0.6%的平均水平,與歐元區當年0.9%的降幅形成鮮明對比。

時間來到2025年,這一趨勢仍在延續:美國第二季度生產率年化增長率達3.3%,超過其他發達經濟體。英格蘭德及其同事認爲,第三季度這一增速可能升至5.0%。

他們指出,趨勢性生產率增長也可能迎來上升拐點,這在很大程度上要歸功於人工智能。

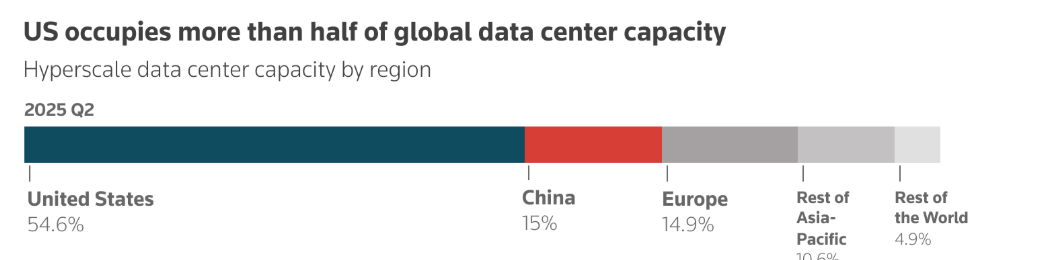

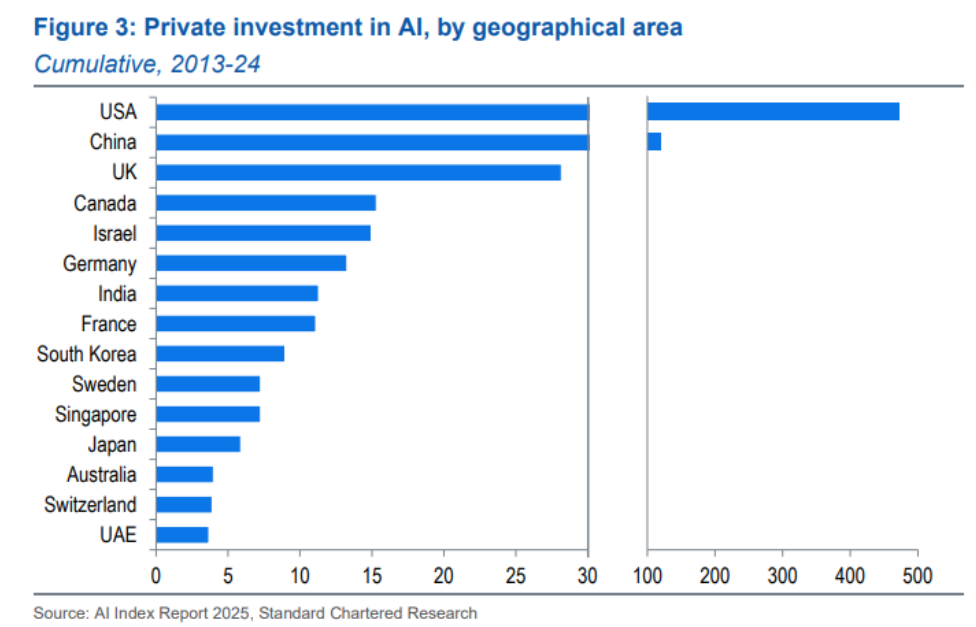

儘管OECD表示,人工智能帶來的“顯著生產率紅利”尚未顯現,但有理由認爲,一旦紅利釋放,美國將佔據最大份額。他們援引的依據包括:美國當前在人工智能領域的領先地位、雄厚的智力資本、相對寬鬆的監管環境,以及靈活的勞動力市場。

生產率提升與人工智能領域持續主導地位共同推動經濟穩健增長——這對海外投資者而言頗具吸引力,但這一邏輯似乎與特朗普“大幅降息”的訴求相悖。

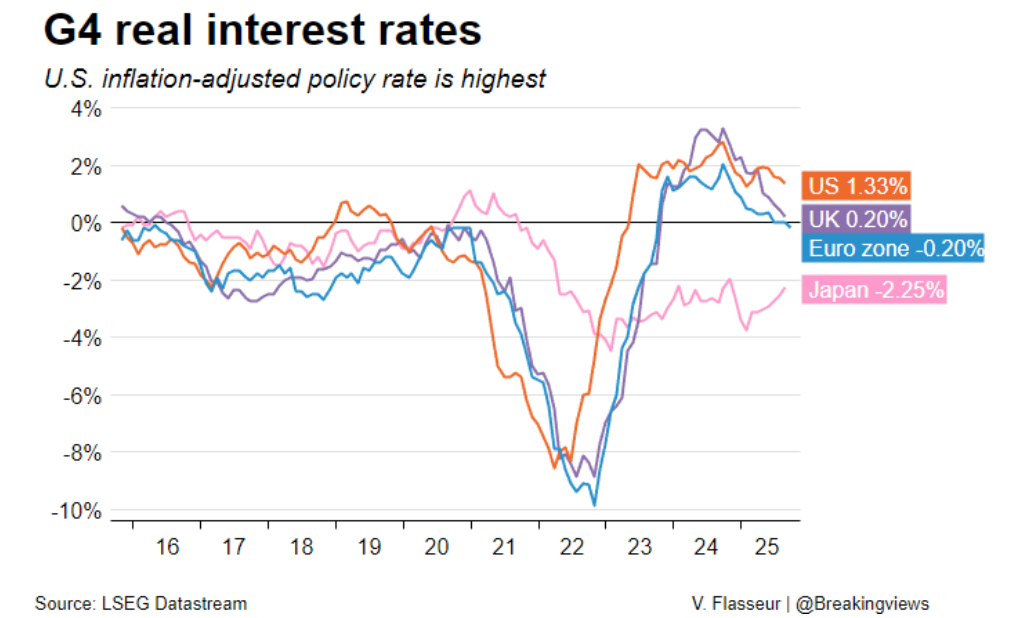

渣打團隊在報告中寫道:“人爲壓低實際利率可能導致經濟過熱,尤其是在生產率提升、盈利能力改善已推動經濟高速運行的情況下。”他們補充道,“我們嚴重懷疑,美國能否同時實現‘實際利率持續走低、美元走弱、生產率強勁增長’這三個目標。”

經通脹調整後的美國政策利率,按全球標準衡量仍處於高位;除非採取極端激進的降息措施,否則這一局面短期內不太可能改變。

美元所謂的“利空”並非不可逆轉

但全球對“美國政策魯莽性”的擔憂,以及“人工智能與美國科技巨頭是最大泡沫”的常見質疑,又該如何解釋?路透分析師JamieMcGeever認爲,這些擔憂確實合理,但並非不可逆轉。

首先,資本要流出美國,需要有更具吸引力的替代選擇——而投資者目前並無太多選擇。

正如上週日本局勢所顯示的,並非只有美國在轉向寬鬆財政政策(且可能伴隨寬鬆貨幣政策)。日元兌歐元匯率已跌至歷史低點,日元兌美元匯率也接近近期創下的30年低位。對“貨幣貶值”的擔憂籠罩著衆多貨幣,而非僅針對美元。

其次是人工智能泡沫問題。考慮到股價飆升、估值高企與市場集中度上升,美國科技板塊確實看似存在泡沫。但與上世紀90年代互聯網繁榮期相比,當前泡沫顯然仍處於初期階段。正如“美元微笑理論”創立者、資產管理公司Eurizon SLJ的斯蒂芬·詹(Stephen Jen)與若阿娜·弗雷雷(Joana Freire)上週五所寫:“互聯網泡沫2.0:我們仍處於山腳營地。”

美國政策也可能成爲阻礙因素:例如特朗普經常發出的關稅威脅。但他往往會緩和語氣的舉動表明,若市場強烈反對,特朗普未必會堅持到底。

因此,McGeever認爲,儘管“看空美元”仍是全球投資界最普遍的觀點之一,但實際情況可能並非如此簡單明確。